Matérias podem colaborar com o objetivo da equipe econômica de buscar o déficit zero

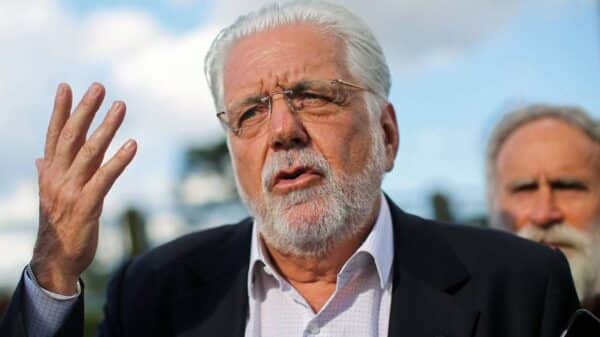

Após a decisão de manter a meta de déficit zero na Lei de Diretrizes Orçamentárias (LDO – PLN 4/2023), o governo agora trabalha com a aprovação, até o fim deste ano, de projetos que possam aumentar a arrecadação da União. O líder do governo no Congresso Nacional, senador Randolfe Rodrigues (Rede-AP), apontou algumas matérias que podem elevar a arrecadação e colaborar com o déficit zero.

Uma delas é a medida provisória que autoriza a cobrança do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL) sobre incentivos fiscais federais concedidos por entes da Federação (MP 1.185/2023). Randolfe também citou o projeto que tributa rendimentos de aplicações financeiras, lucros e dividendos de entidades controladas no exterior (PL 4.173/2023) e o que regula as apostas de quota fixa em eventos esportivos, também conhecidas como bets (PL 3.626/2023).

Outro projeto indicado pelo líder é o que veda a dedução dos juros sobre capital próprio da base de cálculo do IRPJ e da CSLL a partir de 2024 (PL 4.258/2023). Se essas quatro matérias forem aprovadas pelo Congresso Nacional ainda em 2023, a arrecadação do governo pode ser turbinada em quase R$ 70 bilhões no ano que vem.

“O déficit zero é responsabilidade de todos os Poderes da República. Por isso, esperamos do Legislativo a apreciação de algumas medidas. Se aprovadas, não há que se falar em mudança da meta”, disse Randolfe, na semana passada.

MP da isenção de créditos fiscais

A medida provisória que regulamenta a isenção tributária para créditos fiscais vindos de subvenção para investimentos (MP 1.185/2023) foi publicada no final do mês de agosto e tem potencial de arrecadação de mais de R$ 35 bilhões já no próximo ano, conforme estimativa do governo. A matéria tem validade até o dia 7 de fevereiro e ainda aguarda a instalação da comissão mista.

O propósito da MP é regulamentar uma decisão do Superior Tribunal de Justiça (STJ) segundo a qual créditos fiscais devem ser incluídos na base de cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL). A exceção são os créditos apurados a partir de subvenções públicas para estímulo à implantação ou expansão de empreendimentos econômicos.

No julgamento, o STJ estabeleceu que não é preciso demonstrar a origem do crédito para garantir a sua exclusão do cálculo dos tributos, mas a Receita pode lançar a tributação sobre o crédito se verificar que os valores foram usados para outra finalidade. O que a medida provisória faz é estabelecer regras para apuração e utilização do crédito que deverão ser seguidas para garantir a isenção. Na prática, a lógica se inverte: passa a ser necessário comprovar o uso adequado da subvenção e do crédito para se obter o benefício da isenção tributária.

Segundo explica o Ministério da Fazenda, na exposição de motivos da MP, a regra anterior provocava distorções tributárias, insegurança jurídica, litigiosidade e impactos negativos sobre a arrecadação da União, além de não estar alinhada a normas de responsabilidade fiscal.

Tributação de offshores

Depois de aprovada na Câmara dos Deputados no final de outubro, a tributação de rendimentos de aplicações financeiras, lucros e dividendos de entidades controladas no exterior (offshores) foi enviada ao Senado (PL 4.173/2023). De iniciativa do Executivo, a matéria já foi aprovada na Comissão de Assuntos Econômicos (CAE) na última quarta-feira (22) e aguarda a votação no Plenário.

“Volto a reafirmar a importância do projeto como um passo adiante na justiça tributária no Brasil, garantindo uma tributação compatível com a média internacional”, afirmou o senador Alessandro Vieira (MDB-SE), relator da matéria, durante a votação na CAE.

A expectativa inicial do governo era que o projeto poderia gerar uma arrecadação da ordem de R$ 20 bilhões no ano que vem. No entanto, com as mudanças promovidas no texto durante a tramitação da matéria no Congresso, esse número deve ser revisto para baixo.

A partir de 1º de janeiro de 2024, a pessoa física residente no país deverá declarar os rendimentos obtidos com o capital aplicado no exterior de forma separada dos demais rendimentos e ganhos de capital. Na declaração de ajuste anual (DAA) do Imposto sobre a Renda das Pessoas Físicas (IRPF), os valores de rendimento estarão sujeitos à alíquota de 15%, sem dedução da base de cálculo.

Para os Fundos de Investimento Imobiliário (FII) e os Fundos de Investimento nas Cadeias Produtivas Agroindustriais (Fiagro), a isenção do imposto somente será válida para aqueles com, no mínimo, 100 cotistas. Atualmente, são 50 e o texto do governo propunha 500. O projeto ainda estipula que haverá tributação de 15% sobre a variação cambial de moeda estrangeira em espécie mantida no exterior no que superar o montante de US$ 5 mil (cerca de R$ 25 mil) quando de sua venda a cada ano-calendário. Assim, a variação cambial é considerada um tipo de rendimento do valor retido em moeda estrangeira.

Apostas esportivas

O projeto de lei (PL 3.626/2023) que regulamenta as apostas esportivas de quota fixa, as chamadas bets, tramitou simultaneamente na CAE e na Comissão de Esporte (CEsp). Na CEsp, a matéria foi aprovada no último dia 8. Na CAE, a aprovação ocorreu na última quarta-feira (22) e a matéria foi enviada ao Plenário com pedido de urgência. De iniciativa do Executivo, o projeto passou pela Câmara e foi aprovado pelos deputados no último mês de setembro.

Relator da matéria na CEsp, o senador Romário (PL-RJ) elogiou a proposta. Em seu relatório, ele registrou que o projeto tem “grande potencial para elevar a arrecadação com tributos, organizar o mercado de apostas de quota fixa, permitir a fiscalização, as ações para coibir manipulação de resultados, garantir os direitos dos consumidores e regulamentar a veiculação de publicidade e propaganda”.

Já o relator da matéria na CAE, senador Angelo Coronel (PSD-BA), disse que “para que o mercado de apostas esportivas possa funcionar devidamente, é preciso que seja regulamentado”. De acordo com o senador, o projeto vem justamente preencher essa lacuna na legislação brasileira e colocar o país na vanguarda da regulamentação dessa nova atividade econômica.

Além de taxar os aplicativos de apostas, o texto prevê mecanismos para inibir a manipulação de resultados e estabelece regras para a publicidade desses jogos, entre outras medidas. Estimativas de integrantes do governo divulgadas na imprensa apontam um potencial de arrecadação entre R$ 700 milhões e R$ 2 bilhões no próximo ano.

Vedação da dedução dos juros sobre capital próprio

O governo também aponta como prioridade a votação do projeto que veda, a partir de 1º de janeiro de 2024, a dedução dos juros sobre capital próprio da base de cálculo do IRPJ e da CSLL (PL 4.258/2023). Também de autoria do Executivo, a matéria está em tramitação na Câmara dos Deputados. Com o fim da medida, o governo estima arrecadar cerca de R$ 10,5 bilhões no ano que vem.

O governo argumenta que os juros sobre capital próprio (JCP) foram criados para compensar os acionistas pelo fim da correção monetária sobre o balanço das empresas e também para elevar os investimentos dos sócios (capital próprio). Após mais de 25 anos, no entanto, o governo aponta que não existem evidências de que essa sistemática contribua para aumentar os investimentos empresariais.

Ainda de acordo com o Executivo, “entre 2016 e 2020, cerca de 2,8 milhões de pessoas físicas receberam essa remuneração, representando menos de 2% da população brasileira. O valor anual total recebido por esses beneficiários foi de cerca de R$ 30,6 bilhões”.

.

.

.

QUER SABER MAIS?: NOTICIATEM.COM!