O governo federal editou, em 30 de abril de 2023, uma medida provisória (MPV 1.171/2023) para atualizar em 10,9% a faixa de isenção do Imposto de Renda Pessoa Física (IRPF), de R$ 1.903,98 para R$ 2.112,00, após 8 anos sem alterações.

Como forma de compensação dos impactos fiscais previstos, o texto também lançou uma nova tentativa de modificação na estrutura de tributação da renda aferida por pessoas físicas residentes no país em aplicações financeiras feitas no exterior.

A MPV unifica a tabela do imposto cobrado sobre aplicações no exterior (antes dividida entre renda e ganhos de capital), cria regras para a tributação em casos de empresas controladas no exterior (“offshores”) e introduz de forma inédita legislação sobre os chamados “trusts”.

Também é criada uma janela de transição, com adesão facultativa, em condições específicas de tributação favorecida, para o contribuinte atualizar o valor de bens e direitos mantidos fora do Brasil e se adequar às novas normas.

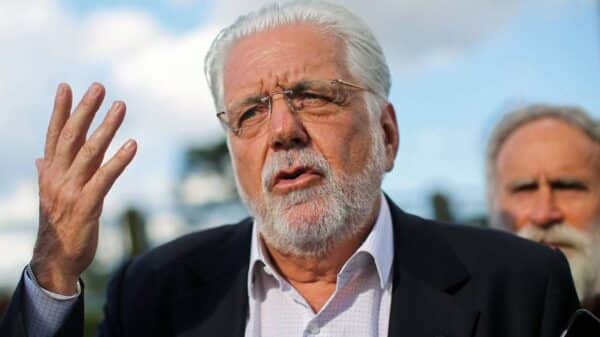

A medida é vista nos bastidores como uma espécie de “ensaio” para a segunda etapa da reforma tributária planejada pelo governo do presidente Luiz Inácio Lula da Silva (PT), focada nos impostos sobre a renda, que deve sair do papel logo após a discussão sobre a reforma que trata da tributação sobre o consumo pelo Congresso Nacional.

É importante destacar que a proposição trata apenas da tributação da renda auferida por pessoas físicas em aplicações financeiras, entidades controladas e trusts no exterior e não afeta investimentos em território nacional nem aplicações envolvendo pessoas jurídicas brasileiras em outros países.

Veja os principais pontos em discussão no texto:

Quanto o governo pretende arrecadar com a nova tributação sobre investimentos no exterior?

Técnicos do Ministério da Fazenda estimam que a atualização da tabela do IRPF, em vigor desde 1º de maio, terá impacto negativo de R$ 3,20 bilhões sobre as contas públicas em 2023. Os cálculos indicam que a renúncia tributária será de R$ 5,88 bilhões em 2024 e de R$ 6,27 bilhões em 2025. E a promessa de Lula é levar a faixa de isenção para R$ 5 mil durante seu mandato.

Na outra ponta, os cálculos do governo indicam que a nova legislação envolvendo aplicações financeiras no exterior tem potencial de gerar arrecadação de R$ 3,25 bilhões em 2023 (neste caso, restrito à atualização do valor de bens e direitos, já que o novo regime de tributação da renda auferida no exterior somente começaria a gerar efeitos fiscais no ano seguinte), de R$ 3,59 bilhões em 2024 e de R$ 6,75 bilhões em 2025.

Por que o governo quer mudar a regra?

A equipe econômica argumenta que a medida oferece uma solução para o fato de haver mais de R$ 1 trilhão (ou US$ 200 bilhões) em ativos mantidos por brasileiros no exterior que “não pagam praticamente nada de IRPF sobre rendas passivas” com as regras vigentes, que permitiam o diferimento do imposto (ou seja, a procrastinação de qualquer recolhimento).

Atualmente, os investimentos de pessoas físicas no exterior podem ser estruturados de diversas formas. Uma das mais conhecidas são as sociedades − chamadas tecnicamente como Private Investment Companies (PIC), mas também referidas como “offshores”.

Nessas estruturas, o contribuinte pode utilizar de mecanismos para que a entidade intermediária aufira os rendimentos de ativos, mas represe os rendimentos no exterior, passando anos sem distribuí-los ao sócio pessoa física brasileira.

Na prática, isso implica o diferimento da tributação até o momento da efetiva transferência pela entidade para o sócio pessoa física residente no Brasil, seja em conta corrente em território nacional ou no exterior, ou no uso dos recursos para o pagamento de despesas pessoais do titular. É o chamado “regime de caixa”, que deixaria de existir para os lucros aferidos por offshores a partir de 2024.

“Conseguimos fazer uma medida que desonere o mais pobre [com a atualização da tabela do IRPF], financiando isso a partir de um ativo que não era tributado, a empresa offshore, e que é detido por pessoas de altíssima renda”, explica Daniel Loria, diretor de programa da Secretaria Extraordinária da Reforma Tributária do Ministério da Fazenda.

O técnico acredita que a medida corrigirá distorções presentes no sistema, como diferenças de tratamento que privilegiavam o grande investidor que lançava mão de offshores e trusts em relação a pessoas físicas que aplicam recursos diretamente em ativos nacionais ou no exterior.

“Por definição, quem tem dinheiro fora é gente de um poder aquisitivo mais elevado. A faixa de entrada tem mudado um pouco [nos últimos anos], mas em geral é gente que tem dinheiro sobrando para aplicar fora. Estamos falando provavelmente de 1% ou algo muito próximo”, diz o advogado que participou da construção do texto.

No texto de exposição de motivos da MPV, o governo alega que o atual sistema provoca uma “quebra da neutralidade tributária” e “distorção alocativa”, em prejuízo aos interesses nacionais.

“Na prática, o diferimento tributário na tributação dos lucros das entidades controladas no exterior pode se estender por toda a vida da pessoa física, ou até mesmo após o seu falecimento, criando uma situação de grave injustiça tributária e atuando como um mecanismo de concentração de renda, ao desonerar os contribuintes de alta renda, que são os titulares dos investimentos no exterior”, diz o documento enviado ao Congresso Nacional.

Uma das consequências disso é a redução do potencial arrecadatório do Estado e possíveis impactos sobre a execução de políticas públicas, em prejuízo de camadas economicamente mais vulneráveis da população.

A situação é análoga à que ocorre no caso dos fundos exclusivos, em que o contribuinte passa anos sem recolher nenhum imposto – ao contrário do que ocorre com o chamado “come-cotas” na maioria dos fundos.

“O diagnóstico do problema estava escancarado na nossa frente. Era uma fratura exposta no sistema do Imposto de Renda no Brasil”, afirma Loria.

“Essa é uma daquelas situações em que estamos dando um benefício tributário para a pessoa física de altíssima renda investir fora do Brasil. Não faz sentido”, diz.

Como funcionava a regra para investimentos diretos de pessoas físicas no exterior?

Atualmente, os rendimentos auferidos por investimentos feitos diretamente pelas pessoas físicas no exterior podem ser tributados como rendimento ou como ganho de capital. No primeiro caso, estão enquadrados os ganhos recorrentes na forma de renda, como dividendos, aluguéis de imóveis, juros e cupons.

A tributação, nesta categoria, se dá pela tabela progressiva do Imposto de Renda – a mesma que incide sobre salários. Até 30 de abril, a tabela fixava na faixa de isenção ganhos mensais de até R$ 1.903,98 e a alíquota máxima, de 27,5%, incidia sobre os valores que ultrapassassem R$ 4.664,68. Com a MPV, a isenção subiu para R$ 2.112,00 e as demais faixas foram mantidas.

Tabela do IRPF de abril de 2015 a abril de 2023:

| Base de Cálculo (RS) | Alíquota (%) | Parcela a Deduzir do IR (R$) |

| Até 1903,98 | zero | zero |

| De 1903,99 até 2.826,65 | 7,5 | 142,80 |

| De 2.826,66 até 3.751,05 | 15 | 354,80 |

| De 3.751,06 até 4.664,68 | 22,5 | 636,13 |

| Acima de 4.664,68 | 27,5 | 869,36 |

(Lei nº 13.149, de 2015)

Tabela do IRPF a partir de 1º de maio de 2023:

| Base de Cálculo (RS) | Alíquota (%) | Parcela a Deduzir do IR (R$) |

| Até 2.112,00 | zero | zero |

| De 2.112,01 até 2.826,65 | 7,5 | 158,40 |

| De 2.826,66 até 3.751,05 | 15 | 370,40 |

| De 3.751,06 até 4.664,68 | 22,5 | 651,73 |

| Acima de 4.664,68 | 27,5 | 884,96 |

(Medida Provisória nº 1.171, de 2023)

O cálculo do IR devido pode ser feito no programa Carnê-Leão, e os rendimentos estão sujeitos ao ajuste anual, com possíveis deduções legais ou soma a outros rendimentos com tratamento de natureza similar dado pela legislação – o que pode elevar os valores devidos.

Já no caso de ganhos de capital com venda, resgate ou liquidação de ativos, como vendas de ações e imóveis ou resgates de cotas de fundos, aplica-se uma tributação exclusiva/definitiva separada, seguindo uma tabela que vai de 15% (para ganhos até R$ 5 milhões) a 22,5% (para o valor que superar R$ 30 milhões). O DARF, nesta situação, é gerado pelo programa GCAP.

Tabela de Imposto de Renda sobre ganhos de capital:

– 15% sobre a parcela dos ganhos que não ultrapassarem R$ 5 milhões;

– 17,5% sobre a parcela que exceder R$ 5 milhões e não ultrapassar R$ 10 milhões;

– 20% sobre a parcela que exceder R$ 10 milhões e não ultrapassar R$ 30 milhões;

– 22,5% sobre a parcela dos ganhos que ultrapassarem R$ 30 milhões.

Para esta categoria de rendimento, há um limite de isenção do IR para os chamados bens e direitos de pequeno valor. Este montante é de R$ 20 mil para alienação de ações negociadas no mercado de balcão e de R$ 35 mil nas demais situações.

Nas duas situações, o IR é calculado e pago apenas no momento da efetiva realização do ganho. É o chamado regime de caixa. O recolhimento é feito a cada mês em que houver percepção dos ganhos pelo contribuinte, ativo por ativo.

Hoje, o sistema tributário nacional também prevê possibilidade de compensação do imposto já pago no exterior, desde que o país onde foi feito o investimento tenha acordo de não bitributação com o Brasil.